Pese a los anuncios realizados por el Gobierno, que fueron acompañados por la mayor parte de los bancos del país, el crédito hipotecario asoma tímidamente en el mercado inmobiliario. Las últimas medidas dadas a conocer por el ministro Luis Caputo -nuevos tipos de hipotecas para facilitar el acceso al financiamiento para quienes desean invertir en viviendas- apuntan a dinamizar este mercado que se mantiene todavía sin reaccionar.

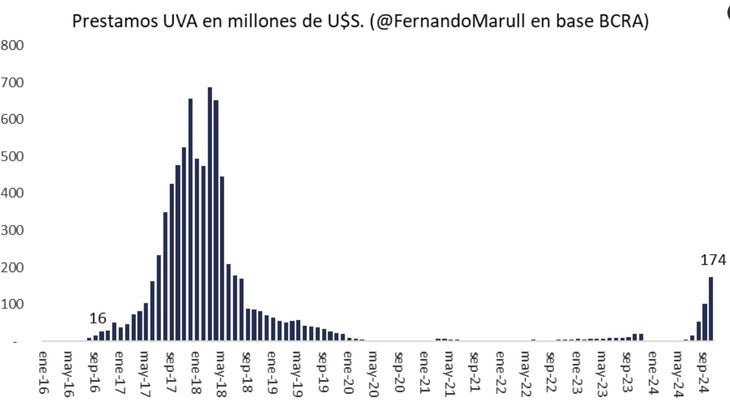

Un reciente trabajo realizado por el economista Fernando Marull destaca que, en septiembre del corriente año, las entidades financieras destinaron en total 174 millones de dólares para los créditos hipotecarios UVA. Si bien se observa un crecimiento en los últimos meses de este tipo de financiamiento para la adquisición de viviendas, lejos están estos valores de los consolidados durante la administración Macri en la que se tocaron meses de hasta 700 millones de dólares en préstamos.

La gráfica adjunta muestra con claridad que todavía falta una reacción de la demanda como para dinamizar el crédito hipotecario para la compra de viviendas. ¿Cuáles son las causas de este escenario? En principio hay que decir que en la medida que la inflación siga bajando, los tomadores de créditos van a estar más confiados en el financiamiento hipotecario UVA. De ahí que no hay que descartar que, a partir de los próximos meses, los fondos destinados a la compra de viviendas por parte de las entidades bancarias comiencen a mostrar una curva ascendente, tal como ocurrió a partir de mayo 2017.

Por otra parte, los alquileres en el país -y en especial en todo el norte de la Patagonia- están creciendo en forma sensible y ya compiten con las cuotas de un crédito hipotecario. La elección entre comprar y alquilar no solo depende del valor inicial de las cuotas, si no también de otros factores como: la estabilidad laboral, el monto inicial necesario (del 20% al 35%, dependiendo el banco) y la proyección a largo plazo (20 o 30 años) de lo que se quiera adquirir como vivienda. ¿Qué pesa más a la hora de tomar la decisión y qué se resigna?

Datos del mercado

Actualmente, ya son 22 las entidades que lanzaron sus nuevas líneas de créditos, luego de cinco años de la casi inexistencia de los mismos. “Esta noticia es una muy buena señal de que nadie quiere quedarse afuera del mercado y que los bancos apuestan fuerte a la normalización de la economía”, analiza Federico González Rouco, economista del equipo de Empiria, la consultora de Hernán Lacunza, quien recientemente lanzó el libro El sueño de la casa propia.

Además, el economista agrega que la inclusión de bancos privados significa que las entidades financieras compiten por ofrecer las mejores tasas, lo que se traduce en cuotas más accesibles a pagar. La competencia entre bancos significa no solo tasas más bajas, sino también una mayor variedad de opciones y flexibilidad para los posibles tomadores de préstamos.

En este contexto, las tasas de los créditos hipotecarios lanzados oscilan entre el 5% y el 9,5%. Los montos a prestar llegan hasta los 250 millones de pesos, aunque en algunos casos no hay tope. En general, estos créditos financian entre el 75% y el 80% del valor de la propiedad, con una única entidad. Los plazos de financiación varían entre 5 y 30 años, y las cuotas, al ser préstamos UVA, se ajustan por inflación. Además, la cuota comprometida por el tomador debe representar entre el 20% y el 30% de los ingresos mensuales.

Cadena Entrerriana 96.5MHz LRS 798 Concordia Entre Ríos Argentina

Cadena Entrerriana 96.5MHz LRS 798 Concordia Entre Ríos Argentina